2024-06-12 23:28:57

2024-06-12 23:28:57

浏览量:2023

浏览量:2023

全球金融市场的紧张局势及历史周期性循环的分析

全球的金融市场正日趋紧张。通货膨胀在世界上仍根深蒂固。中美对立等全球分裂也在加剧。日本经济新闻采访了全球最大对冲基金桥水联合基金(Bridgewater Associates)的创始人瑞·达利欧(Ray Dalio),询问了根据经济变化进行投资的投资家预测的前景。

瑞·达利欧接受日本经济新闻采访

达利欧作为善于向历史学习的投资家而闻名。在雷曼危机期间,通过分析过去的债务危机来预测危机,从而确保了投资收益。

记者:您认为历史将以大的周期运行,对国家的兴衰也进行了详细研究。从分析中看到了什么?

达利欧:荷兰和大英帝国等过去的霸权国家一直在重复从兴起期到鼎盛期、再进入衰退期这种循环。国家的周期大体上可分为六个阶段。包括新秩序开始后政府官僚制度完善的第一和第二阶段,迎来和平与繁荣、支出和债务趋于过剩的第三和第四阶段,财政状况恶化、走向内战和革命的第五和第六阶段。

记者:美国现在处于哪个阶段?

达利欧:美国是属于衰退期的第五阶段的典型案例。特征是贫富差距和价值观分歧扩大,左派和右派无法妥协,不惜一切代价都要争取胜利的民粹主义。

过度负债、大国间争端、重大技术变革、流行病大流行、干旱和洪水等破坏性自然现象威胁着国际秩序也是第五阶段的一个特点。第六阶段会发生内战和革命。美国正处于陷入动荡的边缘。是否会越过最后红线取决于领导人。

记者:内战似乎过于夸张了。

达利欧:最有可能发生的内战并非平民互相开枪。而是州政府和地方政府不听从联邦政府的指示,导致功能紊乱。

2024年最令人担忧的是美国的政治风险。无论是民主党的拜登,还是共和党的特朗普当选总统,都将面临美国国内分裂引发的政治争端和全球地缘政治带来的冲突的风险。

如果年迈的拜登总统不能完成他的任期,那么谁来接替将成为一个问题。在民主党内,与温和左派相比,极左派的影响更强,这一点令人担忧。而共和党被极右派控制,美国可能会发生严重的政治对立。

记者:如果美国陷入混乱,作为轴心货币的美元的走向将成为问题。

达利欧:在美国、日本和欧元区等世界三大轴心货币地区,债务均处于过剩状态。债务增加正在导致货币贬值。与其说一种货币相对于另一种货币贬值,不如说是以货币购买力下降的通胀压力和黄金价格上涨等形式表现出来。我认为这种情况将在未来数年内发生。

如果特朗普当选总统,美国或将倾向于贸易保护主义,大幅提高关税,加剧通货膨胀。即使拜登再次当选,财政扩张将继续。无论谁当选总统,美国都将面临巨额财政赤字。

我认为随着通货膨胀压力的加大,物价涨幅难以下降到美联储(FRB)定为目标的2%。可以说财政赤字和国债增发在各国是共同问题,世界上大多数中央银行都如此。

记者:雷曼危机的原因是住房贷款等民间借款。现在的问题是否为政府债务?

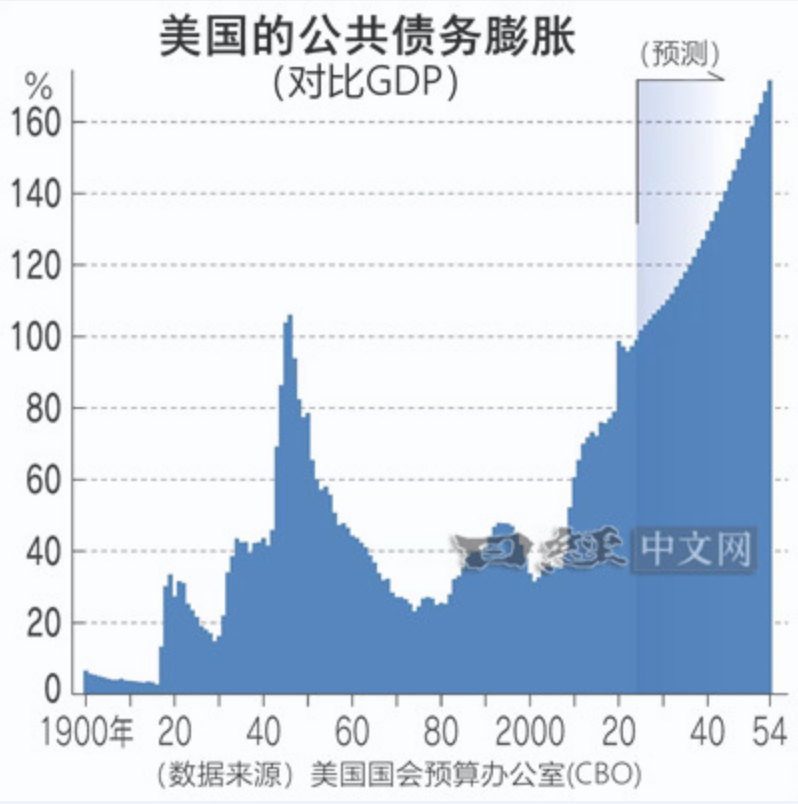

达利欧:美国政府的财政因应对新冠疫情的支出等原因而恶化。为了填补赤字,会增加国债发行。美国国债等债券是最缺乏吸引力的市场。即使利率很高,债务量也过于庞大。由于发行量大和通胀压力,债券收益率容易上升。

对于中国经济,达利欧由乐观派转为悲观派。

记者:债务问题似乎在陷入房地产低迷的中国更加严重。

达利欧:确实如此。大约五年前,我开发的经济泡沫测算系统显示,中国的房地产市场和地方债券市场正在出现泡沫。结果这两个市场很快就崩溃了。

在始于1980年代的中国经济热潮期间,债务出现膨胀,贫富差距扩大。计划生育政策导致的人口减少也带来了国家债务的增加。虽然需要进行债务重组,但这个过程无论在政治上还是经济上或许都将伴随痛苦,极其艰难。

中国正在进入一场将持续100年的风暴。就像日本在泡沫经济破灭后花了数十年才迎来经济复苏一样,考验或将继续下去。从股市来看,中国股市低估,但结构性问题仍未解决。

记者:如何看待中美对立的走向?

达利欧:关于中国面临的地缘政治风险,可以说与军事战争相比,经济战争的风险更高。以欧洲、中东和亚洲为对象的贸易战将长期持续,中国企业的经济成本有可能提高。由于对中国产品加征关税和对倾销的批评等影响,特别是因产能过剩而不得不进行出口的产业将受到打击。

外国企业正在因地缘政治风险而对拓展中国业务显得消极。甚至中国企业也出现同样的趋势。此外,围绕人工智能(AI)和量子计算机的中美技术对立也令人担忧。

这对其他国家来说是良机。印度尼西亚、新加坡、越南等东盟(ASEAN)国家和印度等将明显受益。

记者:鉴于中国经济的停滞,重新考虑将日本作为投资对象的动向是否会持续?

达利欧:从股市的角度看,低估股较多的日本股仍然具有吸引力。在全球地缘政治风险加剧的背景下,日本在政治上保持稳定,正在从中受益。还具有宽松货币政策和日元贬值的东风。日本央行将走向货币紧缩,但加息将使日本央行在持有的政府债券上蒙受巨大损失。因此,紧缩的步伐可能不得不放慢。

另一方面,日本国债作为投资对象将继续处于最糟糕的状态。与通货膨胀率和名义增长率相比,日本将利率控制在非常低的水平。由于通货膨胀和低利率,此前累积的巨额债务的价值很有可能被压低。

记者:日本央行的政策变化可能影响全球金融市场。

达利欧:在日本央行的负利率政策的背景下,为追随收益率而从日本流入美国国债等的资金或许很难维持以往的规模。随着流入美国国债的资金减少,美国国债的收益率将面临上行压力。

记者:美国股市处于最高点,日经平均指数也一度触及4万点。也有观点认为这是泡沫。

达利欧:在泡沫时期,通过加杠杆(贷款)购买股票的情况增加。业余的个人投资者会在特定股票受到追捧的驱动下进入市场。此外,还具有乐观心理蔓延到整个市场等特征。在狂热的支撑下,股价水平也将明显高于一般的价值尺度。

不可否认,目前科技股获得疯狂买入,但整个市场尚未体现出过去泡沫时期的全部特征。因此不能说是泡沫。

瑞·达利欧(Ray Dalio)

世界最大的对冲基金美国桥水联合基金(BridgewaterAssociates)创始人。1975年成立,投资资产增加到1200亿美元。以历史分析而闻名,2022年退居二线,专注于作家活动。在著作《债务危机》中汇总了预见美国金融危机和欧洲债务问题的理论。

记者采访感想:任何金融危机都曾在历史上出现过

在过去的五年里,每年都会采访达利欧先生。达利欧每次都强调的一点是,即使认为是从未经历过的金融危机,如果回溯金融史,也一定会有类似的危机。

除了国家的兴衰,达利欧还分析了过去100多年间的全球债务危机和金融危机。经过对48次危机的逐一分析,发现从发生原因到解决,具有一定的周期和原理。

1920年代的股市大崩盘和2008年的雷曼危机等美国经历过的巨大债务危机都在经历混乱之后结束了。对于在不陷入恐慌的情况下,通过债务担保和流动性供给刺激经济,同时减少债务的解决方案,达利欧称之为“漂亮的去杠杆化(债务削减)”。

而现在,达利欧最抱有感危机的是中国的债务危机。强调“中国经济的复苏将取决于如何完成漂亮的去杠杆化”。

记者为日本经济新闻:纽约 伴百江

点击登录